節約>投資の話から、投資内容の話に移行

以前記事にした内容に続きが出ていたので、再度この件について触れようと思います。

前回私が出した結論は、同僚は節約にとって害になるということでした。

今回はサラリーマン長者がESG投資に見向きもしない理由という話ですが、数千万円単位の資産を投資で積み上げている人からすると、「まぁ、そうだよね」と腹落ちする内容でしたので、これについて語っていこうと思います。

普通の社畜が普通に支出しても資産はできない

収入を増やすか、支出を減らすか、どちらを重視するかという話は、支出を減らすことが重要です。

これは、サラリーマン長者も私も共通で持っている認識です。

理由は語るまでもなく、シンプルです。

普通の社畜では、今の支出のままでは資産を増やすことが困難だからです。

一般的なケースで考えるため、普通の社畜=平均年収で平均支出の社畜と考えます。

政府の調査資料を元に確認してみようと思います。

収入の面は国税庁を確認します。

社畜は有無を言わさず税金を毟り取られる源泉徴収ですので、国税庁のデータがまず正確でしょう。

令和2年の国税庁の民間給与の実態調査結果のデータでは、平均370万円ほどになっています。

手取りにすると291万円ほどになります。

月当たりに直すと、242,500円です。

対して支出の平均を総務省の家計調査報告の最新データ(2022年8月5日公表の2022年6月のデータ)で確認すると、総世帯の平均は240,742円になります。

平均を取るとほぼトントンです。

1,758円プラスですが、この金額を積み立て投資に回した場合を考えてみます。

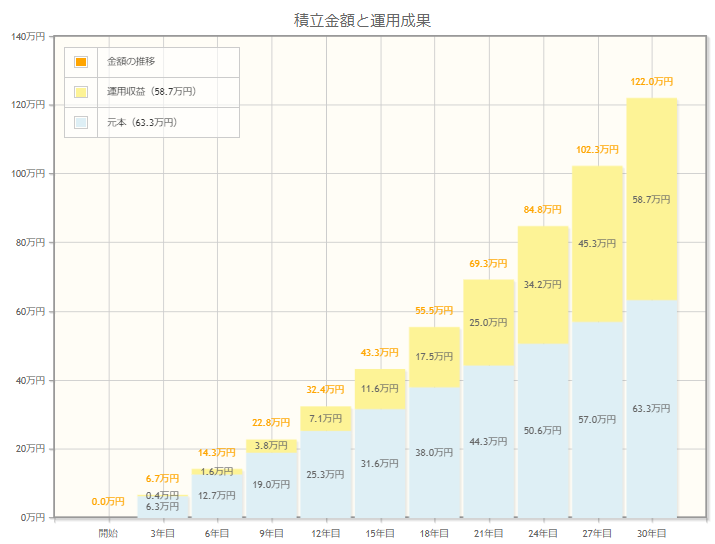

金融庁の資産運用シミュレーションで30年間、毎月1,758円を積み立て続けて、4%で運用した場合の結果を見てみます。

その結果、30年間頑張っても最終積立金額は1,220,139円にしかなりません。

これではとてもFIREなんてできないことは分かります。

つまり普通の社畜が普通に支出しても駄目ということです。

社畜の投資の仕方は基本シンプル

普通の収入で、普通に支出してもとても資産が作れないという社畜の悲しい宿命を確認しました。

それでもなお、「仕事がしたくない」と思うのならば、収入を上げるか、支出を減らすしかありません。

社畜が収入を上げるためには、昇進するか、馬車馬のように残業するか、転職するしかありません。

どれも面倒です。特に昇進については会社の状況や、担当している業務内容や案件といった運要素も絡むので確実性がありません。

そうなると、確実に効果があって、誰でも始めやすい支出を削るという作業が正解ということになります。

支出を減らして、減らした金額を投資に回す。

シンプルですが、これが社畜の投資基本スタイルになります。

シンプルだけどディープな社畜の投資

節約して支出を減らしてゲットしたお金を投資すると言っても、何に投資するのか?というのが最大の問題になります。

私の場合は投資信託、海外ETF、海外個別株、コモディティETF、国内外REITに加えて、FXに投資しています。

サラリーマン長者も私と同様にETFや個別株をベースに投資している人が多いようです。

私は個別株は少な目ですので、資産増加も穏やかwです。

これについては、リスクとリターンのバランスがあります。

個別株は上昇する可能性もありますが、同時に下落する可能性もあります。

つまりハイリスク、ハイリターンです。

前回記事で私は、社畜にはインデックス投資を勧めました。

社畜は投資する時間が取り辛いので、投資する時間を取るよりインデックス投資にお金を放り込んで放置して忘れておく方が、簡単で確実性が高いからです。

ですが、億以上の資産を作るとなるとインデックス投資だけでは難しいです。

積立金額が大きくて、時間をかければインデックス投資オンリーでも億に到達できると思います。

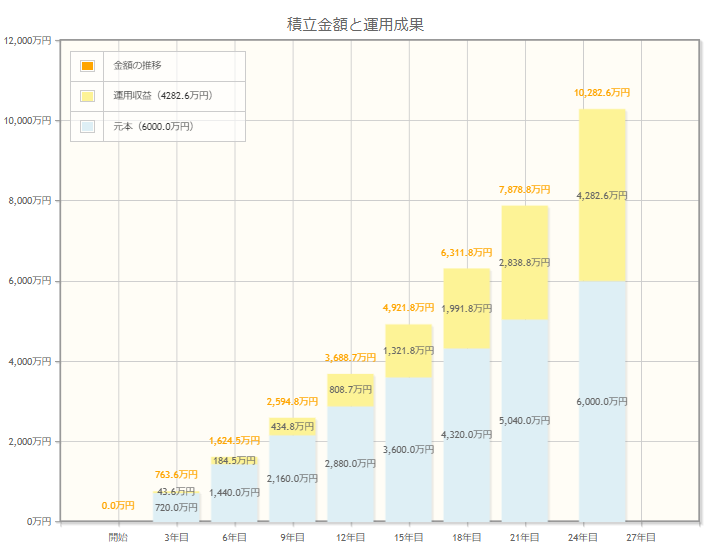

具体的には毎月20万円を25年間4%で運用できれば、102,825,909円になります。

毎月20万円投資に回すのは20代前半では難しいでしょう。

リタイアするのは早くても50代、下手をすると定年になってしまいます。

億以上作った社畜の投資姿勢

定年間際に1億円持ってても意味ないと考えるのであれば、ある程度大きめのリスクを取りに行く必要があります。

元本を維持しつつ高いリターンが貰えるなんて投資は存在しません。

良く引っかかる人が居ますが、それは詐欺です。

高いリターンを得たいなら、リターンに見合った高いリスクが存在します。

それが個別株だったり、他の投資になるんですが・・

個別株については、個人の嗜好が大きく影響します。

働いている業種や、興味がある業界、これまでの人生経験と様々な物に影響を受けるでしょう。

ですが、投資する姿勢は大きく変わらないのではないかと思います。

記事内では4つの投資姿勢が書いてありましたが、私も腹落ちする内容でしたので紹介したいと思います。

- 早く投資を始めて、ずっと続ける

- 株価よりも資産額や株数を意識する

- 勝つことよりも負けを小さくすることを考える

- より良い投資スタイルを探求し続ける

1.早く投資を始めて、ずっと続ける

1は言うまでもありません。

社畜は投資に回す種銭が少ないので、複利の力を得るしかありません。

複利の力を得たいとなれば、当然長く続ける必要があります。

早くリタイアしたいのであれば、早く投資を始めるのは当然です。

また、続けることに意味があります。

投資したり、止めたりするのでは複利の力を最大限使えません。

バカみたいに毎月積み立てるのは大原則です。

2.株価よりも資産額や株数を意識する

2は人によるかなといった感じです。

株価が大きく変動しても何の感慨も湧かないといった「鉄の心」を持っていれば保有している株の株価を常時チェックしていても良いと思いますが、社畜がそれをやるのはお勧めできません。

株価が気になって仕事に支障が出ますし、そんなことを気にするよりも他に面白いことは色々あるので、株価は気にせずに楽しむべきです。

インデックスやETFなら、たまに株価を見て、下がってるなら何時もより買い増すといった判断をする程度で良いでしょう。

ただ、個別株の場合は別です。

決算は毎回チェック必須ですし、製品情報やニュースにもアンテナを立てておくべきです。

ほったらかしにしてたら、潰れてましたでは目も当てられないので、少なくとも半年に1回は必ずチェックしましょう。

3.勝つことよりも負けを小さくすることを考える

私はこれが一番大切だと思っています。

とにかく負けを減らす。

相場から退場しないのが第一です。

1の理由とも被りますが、ずっと続けるためには勝ったり負けたりしたとしても、振れ幅は小さくしなければなりません。

私も資産額推移を毎月記事にしていますが、毎月プラスマイナス1~2%程度で安定しています。

先々月は4,000万円、先月は2億円になったけど、今月は300万円しかないと言った極端な動きにはなりません。

これは、これ買っておけば即リタイア出来たなと考えていてもやらないからです。

即リタイアできる可能性があるということは同時に、逆を引いた場合は即退場の可能性もあるからです。

極端な結果が出そうなときは投資を避ける。

私がFXでFOMCなどの重要イベントの直前、直後に投資しないのもそれが理由です。

4.より良い投資スタイルを探求し続ける

これはリタイアまでの宿題ですね。

投資でFIREしたいのであれば、自分の投資スタイルを見つけることは、リタイア前までに必ずやっておく必要があります。

暗号資産や個別株で一発当てて億到達、即リタイアといった場合、次が続きません。

次の投資も当たるとは限りませんし、再現性は低いでしょう。

ボラティリティの大きなものに投資して、急に資産が増えると次も行けそうな気がするのかもしれませんが、それはタダのギャンブルジャンキーです。

それよりも、長く続けて、相場から退場せず、自分が必ず勝てる相場のポイントを探すことが必要です。

必ず勝てる相場のポイントと言っても、他の人がやると普通に負けます。

同じ投資をしたとしても、エントリーするポイントや決済するポイントが人によって違うからです。

自分の場合はここでエントリーして、ここで決済すると明確に見えている時だけ投資する。

これが、自分の投資の型になります。

他の誰とも違い、自分だけのルールです。

教えたとしても、他の人には真似できません。

何となくこうだろうといった相場勘のような第六感が入ってきます。

ただ・・誰がやってもまず負ける投資というのは存在するので、そういったものには近づかない方が良いです。

リタイアの目標額まで投資をしつつ、自分の投資スタイルを確立する。

ついでに地雷を避ける危機判断能力も含めて得ることが、リタイアまでに必要な宿題ということになるんでしょうね。

コメント