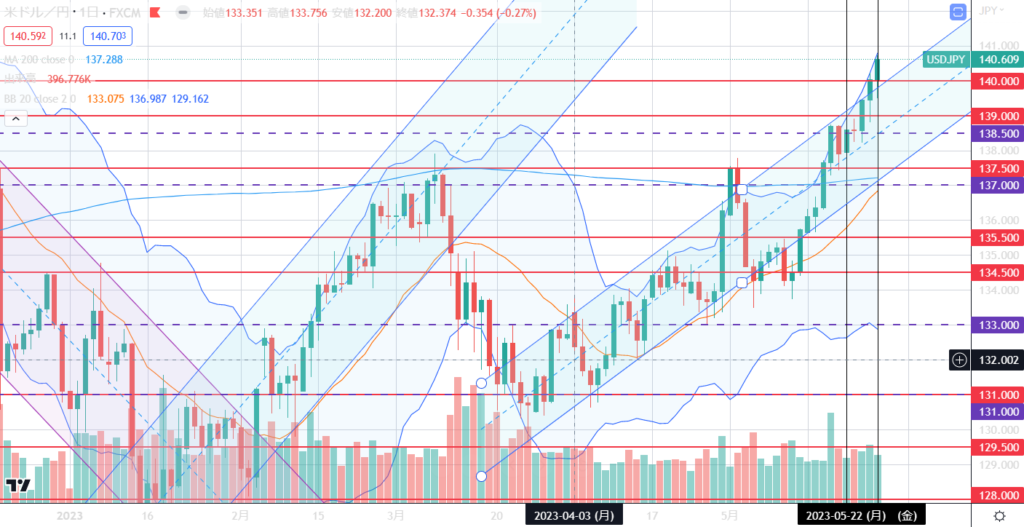

買い方針はハマったけど、思っていたより強い相場でした。

先週は青の平行チャネルを重要視していました。

基本的は買い方針、137.5円を割り込むようなら買い、青の平行チャネルの上限を超えて安定するようなら再度買いという方針にしていました。

また、反対に青の平行チャネルの下限を割り込むなら売りという方針にしていました。

方針どおり137.5円で指値買い、138.5円で指値決済(緑丸部分)

後は青の平行チャネルの上限を上抜けしていることを確認してから裁定買い、青の平行チャネルの上限を割り込む前に裁定決済しています。(青丸部分)

25日に再度青の平行チャネルを上回る場面がありましたが、140円台以上での買いはちょっと怖かったので、見送っています。

5月22日週の株価の動きについて振り返りと、5月29日週の日米相場予想

日経平均株価の動きについて

5月22日週の日経平均株価は始値30,735円、終値は30,916円のプラス180円で取引を終えています。0.59%の上昇です。

先週はバブル後最高値を更新したので、株価は上げ止まることを想定していました。

一旦調整が入り、29,200円から31,000円のレンジを見ていましたが、週の高値が23日の9時台の31,352円、安値が24日の12時台の30,566円と想定レンジより一段高の推移になっています。

先週は特に注目していた経済指標はありませんでしたが、NYダウが軟調だったにも関わらず、日経平均は強かったです。

円安の影響が強いのか、結果的にはインジケーターに従って堅調として考えておいた方が正解だったようです。

5月29日週の経済指標は30日に完全失業率と有効求人倍率の発表があります。

インジケーターはMACDは横ばい、RSI、ストキャスティクスは下落傾向です。

インジケーターを見る限りそろそろ天井かといった様相ですね。

インジケーターも弱くなってきたのでそろそろ調整がありそうです。

5月29日週は、29,700円から31,500円のレンジを見ておこうと思います。

NYダウ平均株価の動きについて

5月22日週のNYダウ平均株価は始値始値33,413ドル、終値33,093ドルのマイナス320ドル、マイナス0.96%の下落で取引を終えています。

先週は32,000ドルから33,800ドルのレンジを想定していました。

青の平行チャネルをブレイクしたら下げ幅は5月15日週より大きくなりそうだと見ていましたが、予想どおり青の平行チャネルのブレイク後の下げ幅は5月15日週より大きくなりました。

最安値が26日0時台の32,586ドル、最高値が22日の22時台の33,512ドルで想定レンジ内の取引となりました。

一時33,000ドルを割り込みましたが、再度33,000ドルに戻して週の取引を終えているため、やはり33,000ドルは強いようです。

先週注目していた経済指標は、23日の各種PMI(製造業PMI予想50.0、結果48.5、サービス業PMI予想52.6、結果55.1、コンポジットPMI予想52.6、結果54.5)、25日のGDP(予想1.1%、結果1.3%)、中古住宅販売成約指数(予前月比想0.9%、結果0.0%)、26日の耐久財受注(予想-1.0%、結果1.1%)という結果になりました。

24日のイギリスの消費者物価指数は前年比予想8.2%、結果8.7%でした。

25日のFOMC議事録は今後も利上げを行うか、それとも利上げを一時停止してこれまでの利上げ効果を見極めるのかの二者択一となり、金融政策の不確実性が増しているように見受けられます。

経済指標の結果によって、今後の金融政策の方向性も左右されそうなので見て行く必要があるでしょうね。

5月29日週の経済指標は、6月1日のADP雇用者数、製造業PMI、ISM製造業景気指数、2日の非農業部門雇用者数、失業率の発表があります。

インジケーターはMACDは下落傾向、RSI、ストキャスティクスは下落からの上昇傾向の谷型になっています。

とうとう週足のMACDもデッドクロスになったので、インジケーター的には軟調な動きになりそうです。

青の平行チャネルを下抜けする形で週の取引を終えたため、5月29日週はまだまだ下げてきそうですね。

32,000ドルから33,500ドルを見ておこうと思います。

ドル円(USD/JPY)の2023年5月29日週の取引方針について

アメリカ10年国債利回りは週初3.66%、週末は3.81%でした。

最も高かったのが27日0時台の3.85%、最も低かったのが22日16時台の3.64%です。

今週は3.6%のレンジを一度も下回らず推移しています。

ドルインデックスは週初103.19、週末104.22でした。

最も高かったのが27日0時台の104.41、最も低かったのが22日10時台の102.96です。

先週の想定どおり次の節目の104.73を目指す動きになってきています。

5月22日週は先週に引き続き10年国債利回り、ドルインデックス共に上昇という結果になりました。

インジケーターも10年国債利回り、ドルインデックス共にMACD、RSIは上昇傾向、ストキャスティクスは横ばいです。

インジケーター的には5月29日週も堅調な動きが想定されます。

5月29日週のドル円の基本方針ですが、インジケーターはMACD、RSI、ストキャスティクス共に上昇傾向です。

週足のMACDも上昇傾向が続いています。

先週は青の平行チャネルを上抜けるかを重要視していました。

基本上抜ける前提で考えていたため、基本方針は買いとしていました。

青の平行チャネルを完全に上抜けた状態で週の取引を終えたので、今後の投資方針はまた練り直しになります。

下げて青の平行チャネルの上限を抵抗線とするのか、それともそのまま青の平行チャネルを完全に上抜けた状態で上昇していくのか見守ることになります。

インジケーター的には堅調な動きになりそうなので、原則買い方針ですが青の平行チャネルの上限にタッチした際は立ち止まることを考えた方が良さそうです。

140円まで下げるようなら一度決済する方針として、青の平行チャネルに戻ってくるようなら青の平行チャネル内で動く想定で取引を続けようと思います。

140円以上の水準は殆ど一方通行での上昇で151.9円まで上昇してしまったので取引し辛いんですが、今後のアメリカの金融政策も変更される想定があるので、22年10月のような一方的な動きにはならないのではないかと見ています。

基本は買い方針は継続しますが、ボラティリティが大きくなるようなら取引を止めてティアキンでもやっていようと思います。

私の意見を記載したものですので、実際の投資は自己責任で行ってください。

コメント