FXでよくある確信が全くない中での取引開幕

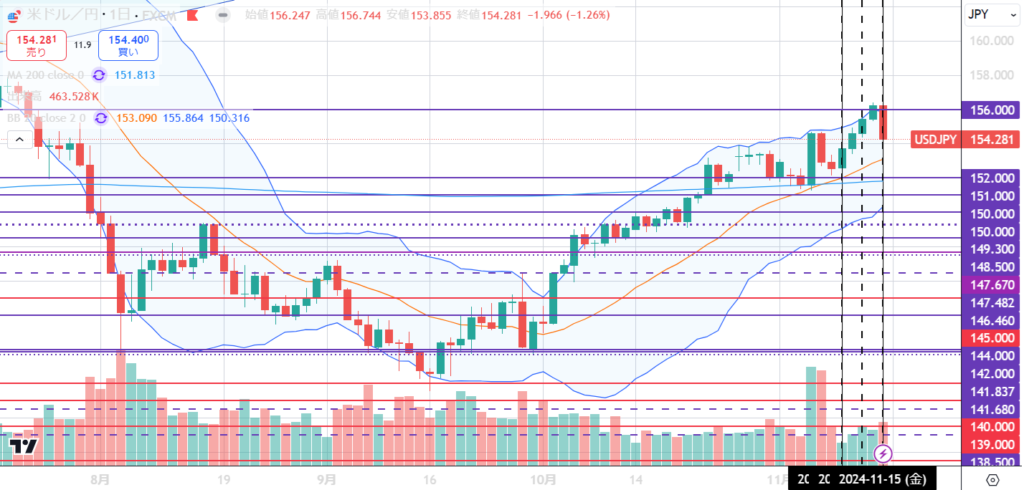

先週はこれまでの円安トレンドが変わりそうだという想定をしていました。

正直こういうどっちに動くか分からない相場の時は動かないのが良いのですが、まったく取引しないと、それはそれでどんどん相場勘が無くなっていくので痛し痒しといった感じです。

先週は週初は様子見して、152円が抵抗ラインになるようなら買い方針を継続、152円を割れるようなら売り方針で動くという想定としていました。

取引は火曜の夜から始め、154円の水準をキープしていたのでそのまま素直に買いから入りました。そのまま13日のCPI(前月比予想0.2%、結果0.2%、前年比予想2.6%、結果2.6%)の発表前に決済しています。(紫丸部分)

その後はドラクエ3をやりたかったので、取引はしていません。

1勝0敗、70pipsほど取ってフィニッシュです。

2024年11月11日週の10年国債利回りとドル需要について

11月11日週のアメリカ10年国債利回りの動き

アメリカ10年国債利回りは週初4.29%、週末4.44%でした。

最も高かったのが11月15日23時台の4.50%、最も低かったのが11月11日21時台の4.29%です。

先週はチャートの形から横ばいから下落傾向を想定していましたが、想定外にジリ高で4.44%で引けています。

アメリカ経済の底堅さが再確認されたものだと思いますが、じりじりと金利下限4.5%の水準に近づいてきました。

MACDは上昇傾向でゴールデンクロス後は横ばい傾向に推移しています。

RSIとストキャスティクスは13日までは上昇傾向です。

13日以降の動きはRSIとストキャスティクスで異なり、RSIは横ばいの動き、ストキャスティクスは下落傾向でデッドクロスして引けています。

来週はチャートだけ見ると、一先ず天井を打った感がある動きです。

ポイントは株価かなと見ています。

株価はトランプ大統領の誕生から最高値を更新しましたが、そこから下がり始めて週末には青の平行チャネルの下限を打ちました。

ここを割り込むか、それとも盛り返すかで動きは変わってきそうです。

PMIの結果にも左右されるでしょうが、現状の想定では横ばいからやや下落傾向を想定しておこうと思います。

日本国債10年物の利回りは週初0.99%、週末1.06%でした。

先週は横ばいからやや上昇傾向を想定していたので、ほぼ想定どおりの動きです。

MACDとRSIは右肩上がりの上昇傾向、ストキャスティクスは上下の動きを織り交ぜつつ上昇傾向のまま引けています。

日銀から口先以外のアクションがなければ、今の1%近辺での推移になると思います。

チャートどおり横ばいからやや上昇傾向を想定しておこうと思います。

11月11日週のドルインデックスの動き

ドルインデックスは週初104.95で、週末106.67でした。

最も高かったのが11月14日20時台の107.06、最も低かったのが11月11日10時台の104.93です。

先週は節目の104.73水準でしばらくもみ合う想定としていたので、横ばいからやや下落傾向を想定していましたが、想定とは逆に上昇傾向での推移となっています。

株価の堅調を想定していましたが、逆に軟調だったこともあり完全に逆を行きましたね。

MACDはゴールデンクロスを伴う上昇傾向、RSIも上昇傾向で14日以降少し下落傾向に転じてそのまま引けています。

ストキャスティクスは13日までは緩やかな上昇傾向、13日以降はデッドクロスを伴う下落傾向で引けています。

チャートだけ見ると強そうに見えます。

株価もチャートだけ見ると、軟調そうに見えます。

アメリカ経済が堅調を保っているので、このままアッサリ青の平行チャネルの下限を割り込むとも思っていません。

割り込んでも短期で回復しそうです。

来週は株価の盛り返しを期待して、横ばいからやや下落傾向を想定しておこうと思います。

VIXは週末に一時17.55まで上昇する場面がありましたが比較的低調な推移で、16台で引けています。

週初15.33、週末16.13で引けています。

15日の4時台に付けた13.59が最も低く、16日の3時台に付けた17.55が最も高い水準です。

NYダウ平均株価は週初44,057ドル、週末43,445ドル、先週末比マイナス544ドル、1.24%の下落でした。

先週は株価は堅調に推移する想定でしたが、ただのご祝儀相場だったのか今週は一転右肩下がりの動きになりました。

MACDは13日までは上昇傾向、それ以降は下落傾向で引けています。

RSIとストキャスティクスは右肩下がりの下落傾向です。

チャートだけ見ていると、来週も下落傾向が続きそうに見えます。

ただ、下限となりそうな青の平行チャネルの下限にタッチする水準で引けているので、この近辺の水準で少しもみ合いが起きると思います。

そのまま推移して、経済指標の結果が堅調なら株価は上昇でまた青の平行チャネル内での動きになると思います。

願望も多分に含まれていますが、青の平行チャネルの下限で反発する想定で居ようと思います。

2024年11月18日週のドル円取引について

11月18日週の10年物国債金利、ドルインデックス共に横ばいからやや下落傾向で推移する前提で考えていきます。

そこを踏まえてドル円の取引方針を考えていきます。

ドル円を動かしそうな経済指標は、11月21日の22時30分にフィラデルフィア連銀景況指数、11月22日の0時に中古住宅販売件数、23時45分にPMIの発表があります。

重要な指標は22日のPMIになります。

MACDは緩やかな上昇傾向で13日にゴールデンクロスして上昇した後、14日以降少し下落して引けています。

RSIとストキャスティクスは14日までは上昇傾向、それ以降は下落して引けています。

15日に156.4円から153.8円まで一気に2円以上下がる場面がありました。

15日発表の小売売上高が市場予想を下回ったこともありましたが、これだけが原因ではなく、9月末から始まった円安進行のスピードが速すぎることも大きいでしょう。

9月末の141.6円から11月15日の156.4円まで14.8円も円安が進んでいます。

ここまで一気に円安に進む原因も無いので、円安が進み過ぎていると市場が考えているのでしょう。

そう考えると156円半ばが天井と考えても良さそうです。

日銀の利上げの噂もありますが、利上げに関しては早々できないので、私はまだまだ無いと思っています。

先週はトレンド転換の可能性があるかと思って慎重姿勢を推奨していましたが、取引が始まってみればトレンド継続の動きになりました。

先週と同じように週末にかけて円高という展開です。

次のFOMCまで後1カ月あるので、暫く151円台から156円のレンジが出来そうですね。

チャートを見る限りは下落傾向が続きそうなので、売り方針で考えたいのですがこれまでの円安進行が急激すぎたので、急に売りにも行きたくないです。

どっちつかずですが、来週も週初は様子見しようと思います。

株価が予想どおりに青の平行チャネルの下限で反発するようなら買い、割り込むようなら売りという展開を想定しておこうとおもいます。

私の意見を記載したものですので、実際の投資は自己責任で行ってください。

コメント