為替介入はあれど、円安を止めるのは無理ゲー

先週はドル円に関わる重要イベントが盛りだくさんなので、場合によっては様子見が続きそうと考えていました。

実際、FOMCまではほぼ動きが無かったので、全く取引しませんでした。

FOMCも市場予想どおり0.75%の利上げでした。

市場予想どおり3.0%から3.25%なら、10年国債利回りは下がり円高方向に動くと考えていたので、一旦ここで買いました。(橙丸部分)

同じ22日に日本の政策金利の発表もありましたが、金利は変わらない、というか上げるのはまず無理と考えているので格好の買いタイミングでした。

予想どおり、結果は変更無しということで、円安方向に振れました。

このタイミングで145円直前で利確して撤退しました。(橙丸部分)

予想外だったのは、145円で日本が為替介入を行ったことでしょうか。

暫くは、為替介入を脅しに使って実際の為替介入は行わないと考えていましたが、介入に踏み切りましたね。

単独介入では2~3円くらいしか動かせないと思っていました。

145.84円から一気に140.64円まで円高に動き、予想よりは大規模な介入だったようですが、やはり単独介入では威力不足・・円安傾向を変える威力はありません。

結局ただの買い場を提供しただけでしたね。

落ち着いてから141円台まで下げたタイミングで買い、週またぎしたくないので143円にタッチしたタイミングで利確しました。(青丸部分)

数時間で何円も動く荒っぽい相場でしたが、FOMC後は比較的読みやすかったです。

9月19日週の株価の動きについて振り返り

日経平均株価の動きについて

9月19日週の日経平均株価は始値27,788円、終値27,153円のマイナス634円で取引を終えています。

2.28%の下落です。

先週は軟調を予想しており、FOMCの結果次第で動きが上下にブレることを想定していました。

レンジは27,000円から28,300円を予想していましたが、FOMC後の22日に27,000円を割り込む場面がありました。

割り込んだのは一瞬でその後は27,000円以上で推移しました。

インジケーターはMACD、RSIは下落傾向、ストキャスティクスは下落からの上昇傾向です。

インジケーターを見る限り、来週も軟調な動きになりそうです。

27,000円前後の価格で、多少戻す動きをするかもしれませんが、NYダウが弱いのでまず軟調でしょう。

27,000円もあっさり割り込んでしまったので、25,500円から27,500円くらいのレンジ内に収まりそうです。

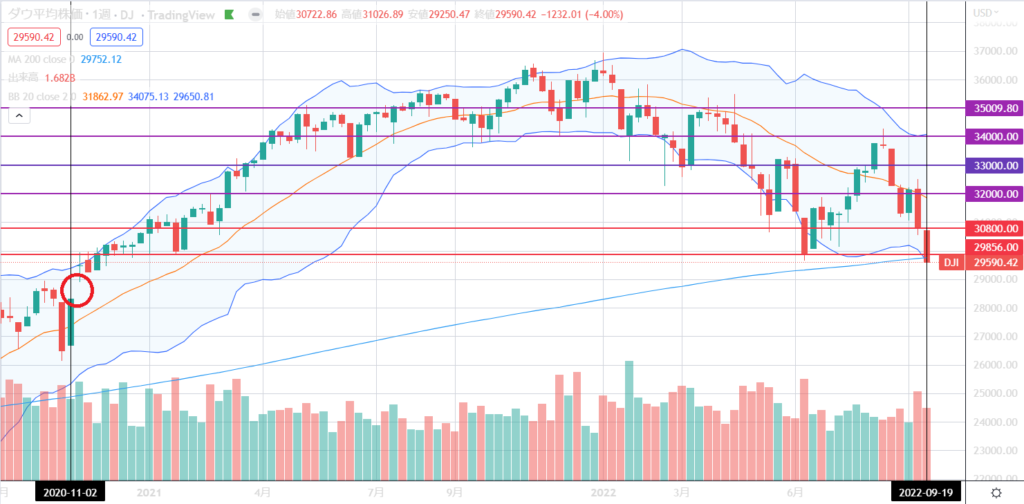

NYダウ平均株価の動きについて

9月19日週のNYダウ平均株価は始値30,583ドル、終値29,590ドルのマイナス992ドル、マイナス3.25%の下落でした。

2週連続1,000ドル近い下落で、とうとう30,000ドルの大台を割り込みました。

やはり一番の問題は、6月17日の直近安値である29,653ドルを割り込んでしまったことでしょう。

6月の安値を割り込んでしまうと、次は2020年11月の窓埋めがあるかという話になってしまいます。

28,323ドルから29,467ドルの窓を埋める可能性がありますね。

インジケーターはMACD、RSIは下落傾向、ストキャスティクスは下落から上昇傾向です。

インジケーターを見る限り、まだ下がりそうです。

ストキャスティクスが長期が平行に短期が上向き始めているので戻してくる可能性はあります。

来週は住宅販売戸数とGDPの発表があるので、結果如何で窓埋めどころか、更に下落する可能性もあります。

28,500ドルから30,800ドルくらいのレンジを見ておきたいと思います。

ドル円(USD/JPY)の2022年9月26日週の取引方針について

22日のFOMCで市場予想どおりの利上げが行われたことで、金利は上昇を続けています。

19日の初値が3.448%、23日の終値が3.691%でした。

金利も高いですが、ドル需要がとにかく高いです。

2002年1月の120に近づいてきています。

これだけドル買いの需要が強いと早々円高方向に動くとは思えません。

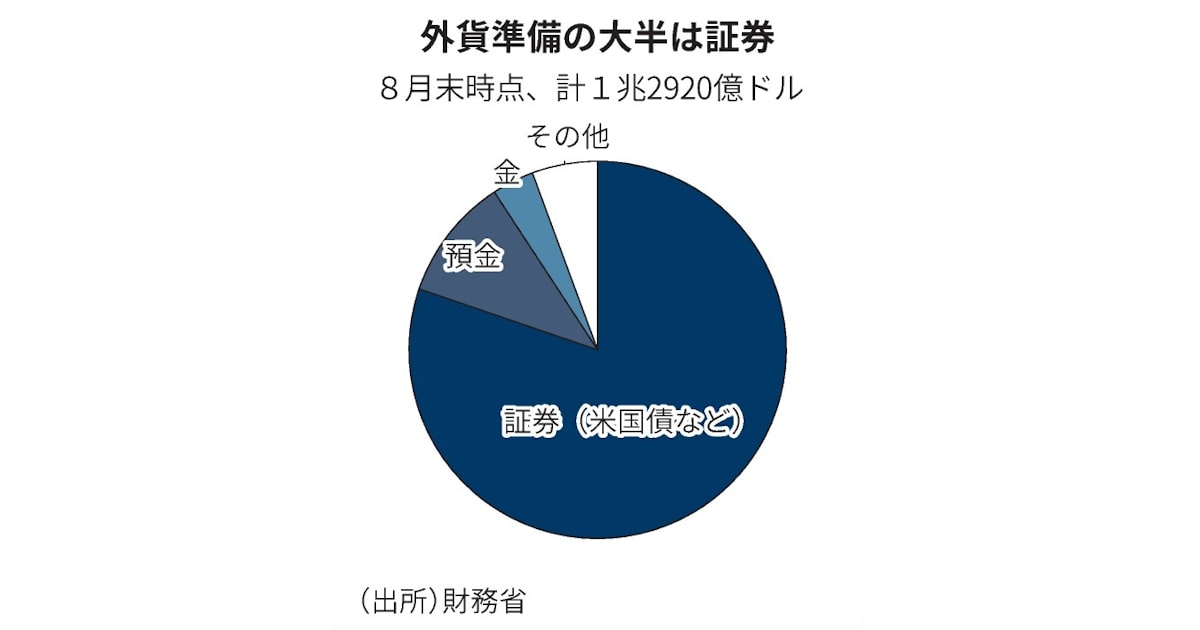

虎の子の為替介入も直ぐに使える外貨は19兆円くらいしかないので、使える額的に効果は限定的なものに収まりそうです。

米国債を売って介入を続けるというのは・・アメリカの合意が無ければ難しいでしょうね。

合意は難しいでしょうから、手持ちの現金で全力で介入しても10円動くかどうかといったところでしょうか。

そうなると日本単独の介入ではやはり、効果は限定的なものになりそうです。

アメリカとの協調介入なら何十円も円高に動く可能性もありますが、現状その可能性はほぼ無いので、現状は基本押し目買いの方針で問題なさそうです。

145円で一度介入が入ったので、145円までは基本買いスタンスで問題無いでしょう。

インジケーターはMACDは横ばいから少し下落傾向、RSI、ストキャスティクスは下落からの上昇傾向です。

26日週は27日に耐久財の受注、新築住宅販売数、28日に中古住宅販売成約指数、29日の実質GDPの発表が重要でしょう。どの指数も減少が予想されていますが、結果が市場予想より強ければ株価は上昇するでしょう。

金利の上昇が続いているので、住宅は売れないでしょうからまず間違いなく、前月比マイナスになるはずです。実質GDPも強い結果が出るとは思えないので、基本株価は軟調、為替は円安傾向でしょうね。

来週は142円台は買い、143円台も様子見しつつ買い、145円台は売りにしようかと思います。

私の意見を記載したものですので、実際の投資は自己責任で行ってください。

コメント