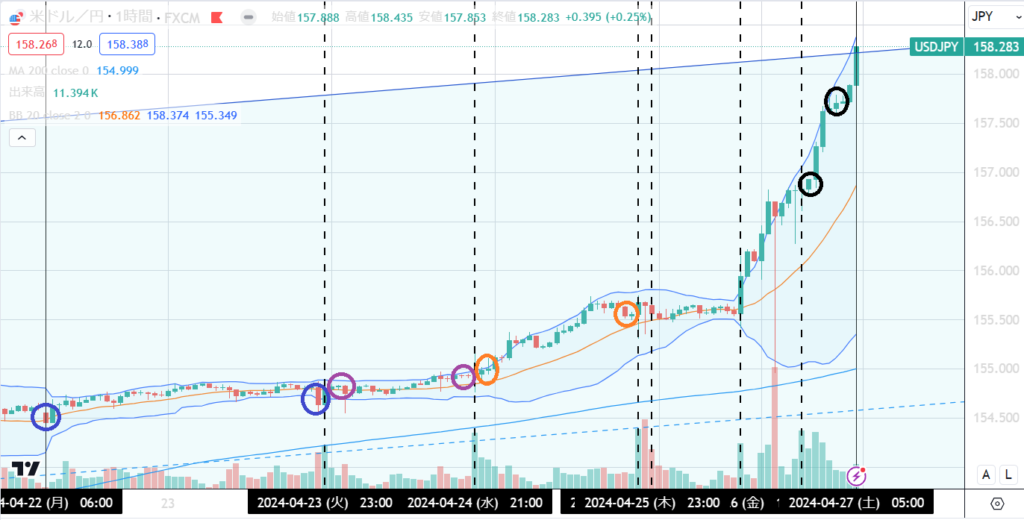

バタバタ動いた割にあまり旨味が無かった。

先週は154.78円まで上昇したことを踏まえて、155円台の介入を警戒しつつ買い継続という方針としていました。

ここ最近はずっと買い方針継続でしたし、先週の教訓を元に今週は明けから買いで入りました。

そのままPMI発表前まで持ってPMI発表前に決済(青丸部分)

その後は再度買いでは言い直して耐久財受注発表前に決済(紫丸部分)

耐久財受注の結果を見てから再度買いで入って実質GDPと個人消費の発表前に決済(橙丸部分)

最後に金曜日の帰宅後に買いで入って、寝る前に決済しています。(黒丸部分)

何かバタバタ動いた割に、金曜日の帰って来てから寝る前に取引したタイミングが一番儲かりました。

というより週初に買ったポジションをそのまま週末まで持っているのが一番儲かったはずですが、これはしょうがないですね。

リスクをなるべく避けるのが我がFXの投資ポリシーです。

証拠金維持率のキープと合わせてあまり儲けは出ませんが、かといって致命傷は無いスタイルです。

FIREしようとしているのだから、なるべく博打みたいな投資はしたくありません。

そもそもFIRE自体が人生かけた博打みたいなものなので、投資で寿命が削れるようなポジションを取る訳にはいきませんからね。

何だかんだと100pips以上取れましたが、ガッツリ取れた感があまりない1週間でした。

2024年4月22日週の利回りとドル需要について

4月22日週のアメリカ10年国債利回りの動き

アメリカ10年国債利回りは週初4.64%、週末4.66%でした。

最も高かったのが4月25日22時台の4.73%、最も低かったのが4月23日23時台の4.57%です。

先週は横ばいからやや上昇程度の上昇を想定していました。

4.65%辺りを天井と想定していてほとんど上昇余地はないと考えていましたが、想定より高い水準になりました。ですが殆ど想定どおりの動きです。

MACDは24日までは下落傾向、25日に戻して26日からまた下落傾向で引けています。全体的にはほぼ横ばいです。

RSIとストキャスティクスは25日までは上昇傾向、それ以降は下落傾向で引けています。

チャートを見る限りはほぼ横ばいですが、週末にかけて下落傾向になっているため、下落傾向に見えます。

株価は下落傾向ですが、週末にかけて戻してきておりMACDもゴールデンクロスして反転の兆しが見えるので、10年国債利回りは下落傾向に動きそうです。

チャートと株価の動きを踏まえて、10年国債利回りの動きは横ばいからやや下落の動きを想定しておこうと思います。

日本国債10年物の利回りは週初0.85%、週末0.89%でした。

先週は横ばいからやや下落傾向を想定していましたが、想定よりは強かったです。

これは日銀政策金利決定会合の利上げ期待で上昇した感があります。

市場は期待していたけど、結局方針に変更なしで期待が剥落して金曜日は金利が下がって引けています。

利上げなんて早々行わないとは思っていましたが、全く何もしないとも思わなかったので、その点は予想外です。

これだけ無策じゃあそりゃ円安に動くよね。

MACDはほぼ横ばい、少し上昇傾向でしょうか。

RSIもほぼ横ばい、ストキャスティクスは下落傾向です。

チャートを見る限りは横ばいでしょうし、金融政策的にも動きがないので来週も横ばい傾向が続くでしょう。

4月22日週のドルインデックスの動き

ドルインデックスは週初106.11で、週末106.09でした。

最も高かったのが4月22日22時台の106.39、最も低かったのが4月26日17時台の105.41です。

先週は横ばいからやや上昇傾向を想定していました。

23日のPMIの発表が市場予想より低く、50を割り込んできたためドルインデックスも下落したため週を通じて弱めの推移となりました。

週末にかけて株価が戻してきたので、それに伴ってドルインデックスも上昇傾向で引けています。

MACDはデッドクロスを伴う下落傾向、RSIは25日まで下落傾向26日は上昇傾向で多少戻しています。

MACDはデッドクロス後横ばい推移で引けていますが、来週もあまり強そうには見えません。

来週のドルインデックスは横ばいからやや下落傾向を想定しておこうと思います。

VIXは下落傾向でした。

先週一時21.36まで上昇しましたが、今週は週初18.59、週末15.02で落ち着いてきました。

VIXも落ち着いてきたので、株価も37,700ドルあたりで底を打った感があります。

NYダウは週初38,116ドル、週末38,239ドルのプラス253ドル、プラス0.67%です。

NYダウ平均株価のMACDはゴールデンクロスしていますが、クロスした後は横ばい傾向、RSIは23日まで上昇傾向、それ以降は下落傾向で25日から再度上昇傾向で引けています。全体的には下落傾向です。

ストキャスティクスは24日まで上昇傾向、それ以降は下落傾向で週末にかけて上昇傾向で引けています。

来週のドルインデックスは横ばいからやや下落傾向を想定しているため、株価も持ち直しの動きになるかなと思います。

2024年4月29日週のドル円取引について

4月29日週の10年物金利、ドルインデックス共に横ばいから弱い下落傾向になる前提で考えていきます。

そこを踏まえてドル円の取引方針を考えていきます。

ドル円を動かしそうな経済指標は、4月30日の21時30分に雇用コスト指数、23時にコンファレンスボード消費者信頼感指数、5月1日の21時15分にADP雇用者数、22時45分に製造業PMI、23時にJOLTS求人件数とISM製造業景気指数、5月2日の3時にFOMC、21時30分に貿易収支、23時に耐久財受注、5月3日の21時30分に非農業部門雇用者数と失業率、23時にISM非製造業景気指数の発表があります。

重要なのは何と言っても2日のFOMCですね。

雇用統計や製造業指数の発表もあるので、GWは盛り沢山です。

青の平行チャネルを先週引き直しましたが、早くも平行チャネルの上限を抜けてきています。

一気に158円台までワープしたので、当然と言えば当然です。

ちょっと今の相場の感じだとこの平行チャネルが有効に機能しそうな感じが全くしません。

というより日本が利上げするなり、アメリカが利下げするなり、協調介入するなり何らかのアクションが無いと円高方向に動きそうにありません。

MACDは上昇傾向、RSIも上昇傾向、ストキャスティクスは横ばいの動きです。

ストキャスティクスはもうド天井なので、これ以上は早々上がらない水準です

こんなに高い水準で張り付いていたのは22年10月から約2年ぶりくらいですね。

ちょうど一気に151.94円まで付けて、そこから一気に133円まで下げる直前の頃です。

そう見ると、「そろそろヤベーな。」というのが私の感想です。

チャートを見る限りは買い方針なんですが、あまり長い間ポジションを持っていたくない水準です。

かといって明確に売りのサインはありませんので、売りはしたくありません。

もし買ってもせいぜい1日くらいしか持たないようにして、チキンプレイを心がけようと思います。

私の意見を記載したものですので、実際の投資は自己責任で行ってください。

コメント