先週のは何だったんやという展開で満足な1週間

先週は、株価も警戒ラインまで上昇しているため、週半ばくらいまでは様子見しつつ、141円後半で反発するなら買い方針としていました。

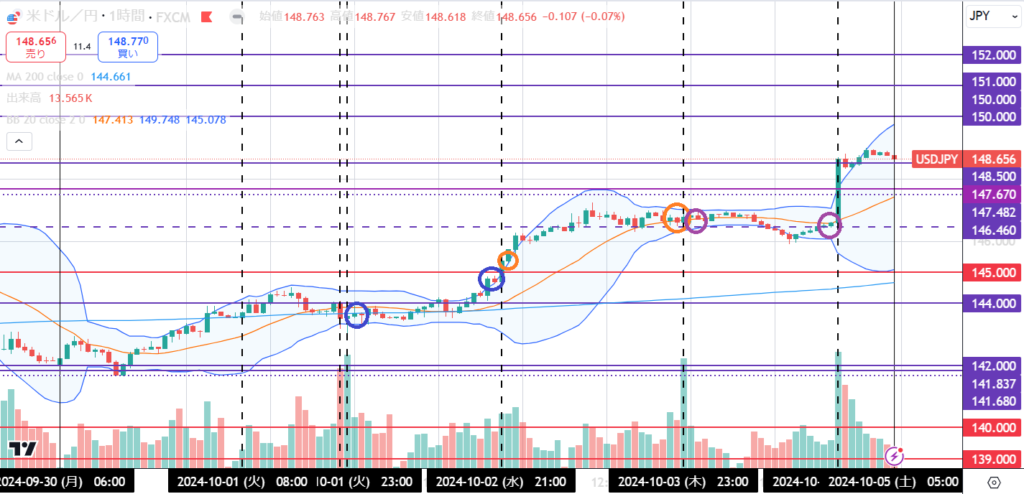

30日の14時台に141.65円まで下がった後に反発が確認できていますが、1日の製造業PMI(予想47、結果46.6)とJOLTS求人件数(予想765.0万人、結果804.0万人)、ISM製造業景気指数(予想47.5、結果47.2)の結果確認まで取引は行っていません。

結果を確認した後、買いを入れ翌2日のADP雇用者数(予想12.1万人、結果14.3万人)もの発表前に決済しています。(青丸部分)

ADP雇用者数の結果が強かったので結果を見た後再度買い、翌3日の耐久財受注(予想0%、結果0%)とISM非製造業景気指数(予想51.5、結果54.9)の発表前に決済しています。(橙丸部分)

ISM非製造業景気指数の結果も良かったので、3匹目のどじょうを狙って再度買いましたが、翌4日の非農業部門雇用者数(予想14.8万人、結果25.4万人)と失業率(予想4.2%、結果4.1%)の結果発表前に損切りしています。(紫丸部分)

2勝1敗ですが、100pips以上取れたので満足な1週間です。

先週のマイナス分は帳消しでプラスになりました。

2024年9月30日週の利回りとドル需要について

9月30日週のアメリカ10年国債利回りの動き

アメリカ10年国債利回りは週初3.75%、週末3.96%でした。

最も高かったのが10月5日4時台の3.97%、最も低かったのが10月1日23時台の3.73%です。

先週は横ばいからやや上昇傾向を想定していましたが、結果的には明確な上昇傾向で4%付近で引けています。

4日の21時30分の非農業部門雇用者数の前月比結果が、前月比約60%増という強い結果だったので、円安と共に金利も上昇しています。

MACDは上昇傾向、RSIとストキャスティクスは週初は下落傾向で10月1日からは上昇傾向を続けてそのまま引けています。

株価は青の平行チャネルの下限到達後の下落を想定していたため想定どおりでしたが、金利は想定以上に上がってきました。

チャート的には上昇傾向ですが、来週の株価は軟調気味になりそうです。

ただ金利は節目の4%で一旦足踏みすると思うので、横ばいからやや上昇傾向を想定しておこうと思います。

日本国債10年物の利回りは週初0.80%、週末0.89%でした。

先週は横ばいからやや下落傾向を想定していました。

株価は堅調を想定していましたが、30日に急落した影響で金利は上昇気味に推移しています。

MACDはゴールデンクロスを伴う緩やかな上昇傾向、RSIとストキャスティクスは2日までは下落傾向、それ以降は上昇傾向で引けています。

株価は39,000円近辺でもみ合いそうに見えますが、どちらかと言えば上昇傾向になりそうです。

横ばいからやや下落傾向を想定しておこうと思います。

9月30日週のドルインデックスの動き

ドルインデックスは週初100.41で、週末102.48でした。

最も高かったのが10月5日1時台の102.68、最も低かったのが9月30日17時台の100.17です。

先週は株価の反落を踏まえて、横ばいからやや上昇傾向を想定していました。

想定どおり上昇傾向ではありましたが、想定以上で節目としていた101.2も超えて102.48まで上昇しました。

次に節目としているのは104.7です。

MACDは鋭角の上昇傾向、RSIとストキャスティクスも鋭角の上昇傾向です。

チャートだけ見ると上昇傾向になると思いますが、株価は軟調が想定されるので、逆相関の関係上、来週のドルインデックスはやや下落傾向を想定しておこうと思います。

VIXは20を超えることが何度かありましたが、概ね20以下で安定して推移しました。

週初17.01、週末19.20で引けています。

先週より上昇しましたがそもそも10台が大分低いので、20程度でもまだまだ低いです。

1日の0時台に付けた16.52が最も低く、4日の4時台に付けた20.75が最も高い水準です。

NYダウ平均株価は週初42,302ドル、週末42,352ドル、先週末比プラス39ドル、0.09%の上昇です。

先週は青の平行チャネルの下限に到達した後、反落するシナリオを想定していましたが、上昇力が思ったほど強くなかったので、青の平行チャネルの下限に到達する前に下落が始まってしまい、週末にかけて戻す動きになっています。

MACDはデッドクロスを伴う下落傾向後、横ばいの推移でそのまま引けています。

RSIとストキャスティクスは3日までは下落傾向、週末にかけて上昇傾向で引けています。

チャートを見る限りは軟調な推移になりそうに見えます。

また、気になるのがドルインデックスの急上昇です。

これまでの逆相関の関係から考えると、来週は株価の急落がありそうです。

来週はFOMC議事録とCPIの発表があるので、結果次第で大きくブレそうですが、株価の急落に備えて新規買いは避けておきたいところです。

2024年10月7日週のドル円取引について

10月7日週の10年物国債金利は横ばいからやや上昇傾向、ドルインデックスやや下落傾向で推移する前提で考えていきます。

そこを踏まえてドル円の取引方針を考えていきます。

ドル円を動かしそうな経済指標は、10月8日の8時50分に日本の経常収支と貿易収支、21時30分に貿易収支、10月10日の3時にFOMC議事録、21時30分に消費者物価指数、10月11日の23時にミシガン大学消費者信頼感指数の発表があります。

注目は10日のFOMC議事録と消費者物価指数です。

今後の利下げ幅を巡る不確実性が高まってきており、11月の0.5ポイント利下げの確率が3割強と予想されていることもあり、FOMC議事録の内容と、消費者物価指数の結果次第で為替も大ぶれする可能性があります。

MACDは上昇傾向、RSIも上昇傾向です。

ストキャスティクスも上昇傾向ですが、2日に99.02まで上昇した後は横ばい推移になっています。

アメリカ株の急落を警戒しなければなりませんが、チャート的には10日までは買い方針としたいです。

ストキャスティクスは上限いっぱいなので、ここにも警戒したいところですが、10日3時までは恐る恐る買っていく感じにしようと思います。

10日以降はFOMC議事録とCPIの結果を見て決めていきたいです。

利下げ確率が上昇するようなら売り方針としますし、11月の利下げが無さそうなら買い方針を継続すると思います。

来週は損切りは早めに決断した方が良さそうな相場なので、買い方針にはしつつも普段より損切りは早めにしようと思います。

私の意見を記載したものですので、実際の投資は自己責任で行ってください。

コメント