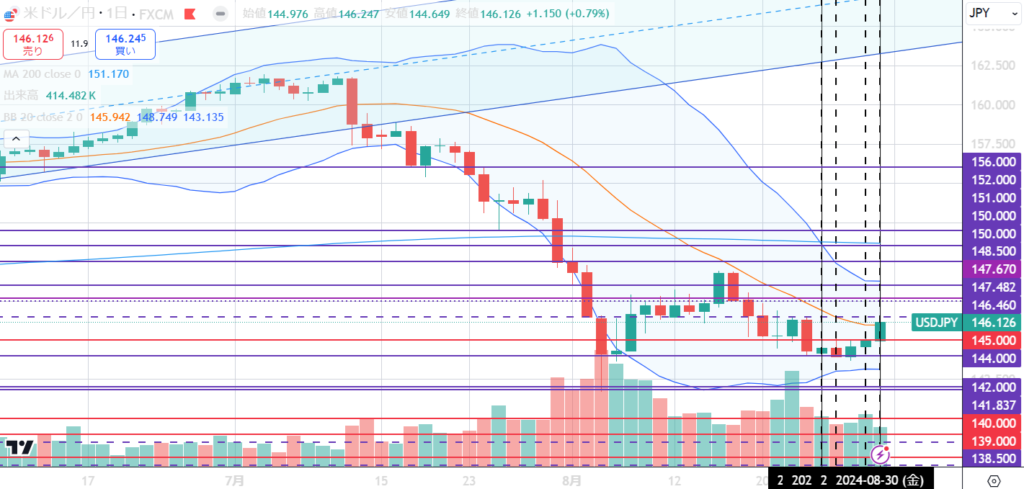

144円が良い感じに機能してくれて助かる展開でした

先週は基本的に買い方針、144円を基準にして日足で割り込むようなら売りも検討といった方針としていました。

今週の取引は、週初から144円を割り込む展開でしたが、26日の耐久財受注(予想4.6%、結果9.9%)の結果を確認後、買いで入っています。

翌日27日のコンファレンスボード消費者信頼感指数(予想100.5、結果103.3)の発表前に決済しています。(青丸部分)

コンファレンスボード消費者信頼感指数の結果を見た後、再度買いを入れましたが、翌朝起きた時に144円を割り込んでいたので、損切りしています。(橙丸部分)

その後帰宅後144円を回復していたので、再度買い29日の実質GDP(予想2.8%、結果3.0%)の結果発表前に決済しています。(紫丸部分)

最後に30日のPCEデフレータとコアデフレータ(予想2.6%、結果2.5%、コア予想2.7%、結果2.6%)の結果を確認してから買い、寝る前に決済しています。(赤丸部分)

結果は3勝1敗でしたが、60pips程度の勝ちで勝ち分はほぼ週末の上昇分で取るといった状態で8月の取引を終えています。

2024年8月26日週の利回りとドル需要について

8月26日週のアメリカ10年国債利回りの動き

アメリカ10年国債利回りは週初3.78%、週末3.90%でした。

最も高かったのが8月31日4時台の3.92%、最も低かったのが8月26日14時台の3.78%です。

先週は横ばいからやや上昇傾向を想定していたので、ほぼ想定どおりの推移となりました。先週末の高値3.90%は上回って引けました。

次の高値は8月15日につけた3.95%、まだまだ4%は遠いです。

MACDは上昇傾向、RSIも上昇傾向、ストキャスティクスはゴールデンクロスを伴う上昇傾向です。

どのインジケーターも綺麗な右肩上がりを描いています。

9月1週の雇用統計の結果によって変わるでしょうが、結果が出るまでの状況では上昇傾向を想定しておこうと思います。

日本国債10年物の利回りは週初0.87%、週末0.88%でした。

先週と同様に株価はプラス0.74%で微増、金利は横ばいという結果になりました。

先週は緩やかな上昇傾向を想定していましたが、ほぼ横ばいの推移でした。

MACDは上昇傾向、RSIは横ばい傾向、ストキャスティクスは28日まで上昇傾向、そこから下落し週末にかけて再度上昇して引けています。

チャートを見る限りは上昇しそうに見えます。

横ばいからやや上昇傾向を想定しておこうと思います。

ただ0.9%で反落というパターンが最近の傾向なので、0.9%到達後に反落して0.8%台での推移になるかもしれません。

8月26日週のドルインデックスの動き

ドルインデックスは週初100.67で、週末101.73でした。

最も高かったのが8月31日1時台の101.78、最も低かったのが8月28日3時台の100.51です。

先週はチャートと株価の動きから下落傾向を想定していましたが、上昇となりました。

株価は堅調を想定していましたが、想定より弱く木曜日までは軟調だったのでドルインデックスは強めの結果になりました。

MACDは上昇傾向、週末にギリギリゴールデンクロスして引けています。

RSIは上昇傾向、ストキャスティクスもゴールデンクロスを伴う上昇傾向です。

チャートを見る限り強そうです。

2023年12月に付けた100.61を割り込んだ後、100.8、101.2の節目を超えてきたので一旦底を打った感があります。

過去の動きを見る限りは102後半くらいまではスルスル戻しそうに見えます。

来週は上昇傾向を想定しておこうと思います。

VIXは20以下で安定です。

週初16.27、週末15.01で20未満で引けています。

31日の4時台に付けた14.78が最も低く、29日の2時台に付けた17.89が最も高い水準です。

NYダウ平均株価は週初41,226ドル、週末41,563ドル、先週末比プラス388ドル、0.94%で今週も堅調な上昇です。

先週は青の平行チャネルに戻ってこれるかが焦点になると考えていましたが、青の平行チャネルの下限までは上昇せず、29日までは軟調気味、週末にかけて戻して引けるという展開で、下値を切り上げながら上昇する展開でした。

今週も株価は上昇しましたが、またドルインデックスとの逆相関が崩れてきました。

ドルインデックスが底打ちから上昇したことで、いつもなら株価は下落傾向になるはずなのですが株価は上昇しています。

株価のMACDは上昇傾向が続いています。

RSIとストキャスティクスは28日までは下落傾向それ以降は上昇傾向で引けています。

チャートを見る限りでは上昇傾向が続きそうです。

引き続き青の平行チャネルの下限を超えられるかにチャレンジする展開になりそうですが、青の平行チャネルの下限にタッチした後はまた下がりそうな感じに見えますね。

2024年9月2日週のドル円取引について

9月2日週の10年物国債金利、ドルインデックス共に上昇傾向で推移する前提で考えていきます。

そこを踏まえてドル円の取引方針を考えていきます。

ドル円を動かしそうな経済指標は、9月3日の22時45分に製造業PMI、23時にISM製造業景気指数、9月4日の21時30分に貿易収支、23時にJOLTS求人件数、耐久財受注、9月5日の21時15分にADP雇用者数、21時30分に新規失業保険申請件数、失業保険継続受給者数、22時45分にサービス業PMIとコンポジットPMI、23時にISM非製造業景気指数、9月6日の21時30分に非農業部門雇用者数、失業率の発表があります。

9月1週は雇用関係の経済指標の発表が多いですが、注目は9月3日のISM製造業景気指数と9月5日のISM非製造業景気指数、9月6日の失業率でしょうか。

インフレの安定と利下げに関しての言及が先週のジャクソンホールであったので、後は雇用関連が堅調なら想定以上の利下げの可能性があります。

結果次第で過剰に反応しそうなので、警戒したいところです。

先週は144円台で踏ん張ってくれれば144円から149円のレンジもあるかと想定していましたが、ドルインデックスの持ち直しの動きで何とか144円からの反発があったような値動きでした。

来週もドルインデックスは上昇しそうに見えるのでレンジを形成するかもしれません。

レンジ形成してくれると、かなり投資しやすくなるので美味しいです。

MACDは緩やかな上昇傾向、RSI、ストキャスティクスも上昇傾向で引けています。

チャートだけ見ると来週も継続して買い方針なんですが、何にも考えずに買いという展開でもありません。

先週は144円を割れる場面が何度かあったので、もう1度くらいは下値を探る展開がありそうです。

どの辺りから反落し始めるかなんですが、第1候補が直近の8月22日、23日の146.5円周辺、次点が8月前半の148円近辺ですね。

とりあえず蛮勇で買いに行く展開でもないので、おそるおそる買って147円台まで乗せたら追加で買っていき、148円までに手じまう感じになるでしょうか。

144円を割れていくようなら売りも検討しようと思います。

私の意見を記載したものですので、実際の投資は自己責任で行ってください。

コメント