何のために再編しているのか分からない

東証1部約2180社のうち8割超が最上位のプライム市場に移行する見通しとなったというニュースがありました。

このニュースについて私見を書いていこうと思います。

日本株に興味が無い人向けの市場再編の概要

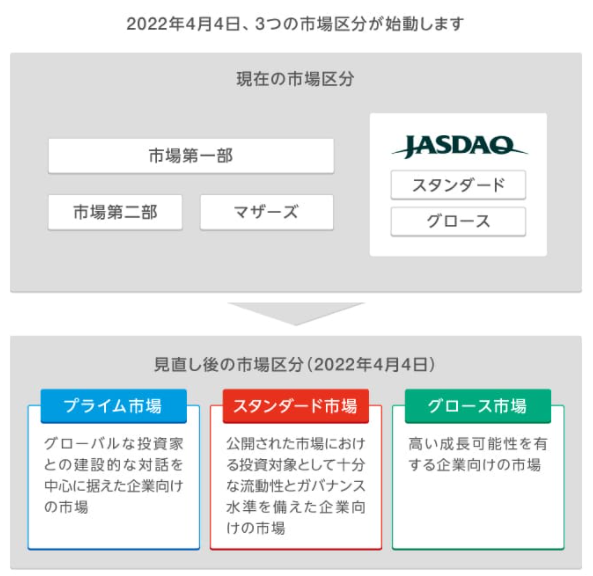

日本株に投資している人ならご存じのとおり、日本では東証一部、東証二部、マザーズ及びJASDAQの全部で4つの市場区分があります。

この市場区分をプライム市場、スタンダード市場、グロース市場に再編しようとしています。

2022年の4月4日から新市場での取引が始まります。

各市場の基準は以下のようになっています。

| プライム市場 | スタンダード市場 | グロース市場 | |

| 流動性 | 株主数:800人以上 流動株式数:20,000単位以上 流動株式時価総額:100億円以上 売買代金:時価総額250億円以上 | 株主数:400人以上 流動株式数:2,000単位以上 流動株式時価総額:10億円以上 | 株主数:150人以上 流動株式数:1,000単位以上 流動株式時価総額:5億円以上 |

| ガバナンス | 流動株式比率:35%以上 | 流動株式比率:25%以上 | 流動株式比率:25%以上 |

| 経営・財政状態 | 収益基盤:直近2年間の利益合計が25億円以上 売上高100億円以上かつ、時価総額1000億円以上 純資産:50億円以上 | 収益基盤:直近1年間の利益が1億円以上 純資産:純資産額が正であること。 | 上場10年経過後40億円以上 |

4つある市場が一流企業と普通の企業と新興企業の3つに再編されます。というのが市場再編の概要です。

市場再編するのに思ってたのと違うという人が多そう

正直この結果は投資家からするとガッカリなのではないでしょうか。

日本株に投資していないし、関係ないわという人も居るかもしれません。

ですが、日本に居住している人は当然生活費も円で払うことになるので、ある程度の円資産も保有しておく必要があると思います。

また、配当控除等の投資家に有利な税制も日本株でしか使えないので、投資家からすれば「アメリカ市場や他の海外市場より有望なら、日本株に投資するわ!」というのが投資家の意見になるかなと思います。

私も海外市場より日本市場の方が成長性が高ければ、日本株の保有割合をもっと増やすんですが、民主党政権下の時に比べればかなり上昇しましたが、3万円を挟んで行ったり来たりする株価を見ていると、「あぁ、この辺りが限界かぁ」と思って中々追加投資には踏み切れません。

日本株に投資するくらいなら、S&P500のインデックスファンドを買ってそのままホールドしていた方が、儲かるし何も考えなくて良いからマシだ。という投資家も多そうです。

プライム市場はもっと競争性が高く設定して欲しいです。

今東証一部企業の8割もそのままプライム市場に移行してしまっては市場再編している価値がないです。そもそも東証一部の上場企業と言っても、「何でこの会社が一部上場なんだ?」と首を傾げる企業がかなり多いので、殆どプライム市場に移ってしまっては「プライム感」が全然ありません。

プライム市場を語るなら、日経平均株価は225社の値嵩株で市場価格が決定されているので、上位225社しかプライム市場には入れない。しかもこの結果は毎年厳しく確認してトヨタだろうとソニーだろうと、どんな大企業であろうとも問答無用で入れ替える。

くらいのことをしていかないと、プライム市場に安心して投資できませんね。

4月以降も日本株への投資は積極的にはできなさそうです。

株主優待目的と、グロース市場へのお試し投資が日本株の投資方針になりそうです。

私の意見を記載したものですので、実際の投資は自己責任で行ってください。

コメント