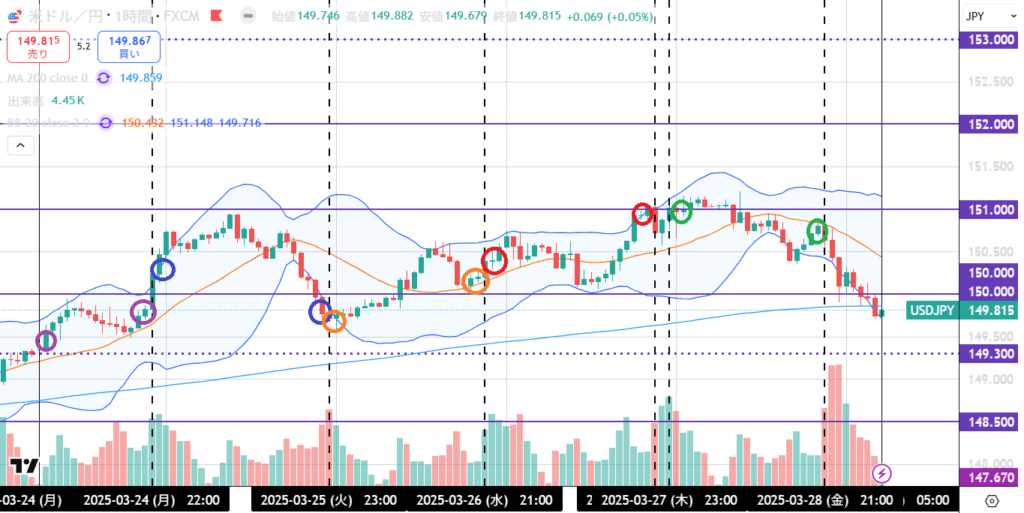

レンジと経済指標の発表時期がかみ合って得するオッサン

先週は基本買い方針としていました。

株価の戻りは強く無さそうなので、あまり持ち過ぎない方針としました。

取引は月曜起床後に買いで入り、24日のPMI(製造業予想51.8、結果49.8、サービス業予想51.0、結果54.3)の発表前に決済しています。(紫丸部分)

PMIの結果を見た後、再度買いで入り、25日の新築住宅販売件数(予想67.9万件、結果67.6万件)とコンファレンスボード消費者信頼感指数(予想94.2、結果92.9)の発表前に損切りしています。(青丸部分)

新築住宅販売件数とコンファレンスボード消費者信頼感指数の発表後に再度買いで入り、26日の耐久財受注(前月比予想-1.0%、結果0.9%、コア予想0.3%、結果0.7%)の発表前に決済しています。(橙丸部分)

耐久財受注の発表後に再度買いで入り、27日の実質GDP(予想2.3%、結果2.4%)の発表前に決済しています。(赤丸部分)

27日の中古住宅販売成約指数(予想0.9%、結果2.0%)の発表後に再度買いで入り、28日のPCEデフレータ(前年比予想2.5%、結果2.5%)とPCEコアデフレータ(前年比予想2.7%、結果2.8%)の発表前に損切りしています。(緑丸部分)

こまめに売り買いしましたが、結果3勝2敗という結果になりました。

結果的には60pips程度のプラスです。

2025年3月24日週の10年国債利回りとドル需要について

3月24日週のアメリカ10年国債利回りの動き

アメリカ10年国債利回りは週初4.26%、週末4.25%でした。

最も高かったのが3月27日18時台の4.40%、最も低かったのが3月29日5時台の4.24%です。

先週は横ばいから下落傾向を想定していました。

株価は想定どおり比較的堅調でしたが、想定より金利は下がらずほぼ変動ありませんでした。

週末にかけてまたトランプが余計なことを言い始めたので、株価も崩れて引けています。

MACDは上昇傾向、週末にかけて少し垂れて引けています。

RSIは27日までは上昇傾向、それ以降は下落して引けています。

ストキャスティクスもRSIと同様に26日までは上昇傾向、それ以降は下落して引けています。

チャートを見る限りは下がりそうに見えます。

株価は弱そうに見えるので、来週の10年国債利回りは横ばいからやや上昇傾向を想定しておこうと思います。

日本国債10年物の利回りは、週初1.52%、週末1.54%でした。

先週はチャートの動きと、株価が堅調に推移する前提で、横ばいからやや下落傾向になる想定をしていました。

株価がアメリカの関税問題と、28日の東京の消費者物価指数の市場予想2.2%を超える2.4%だったこともあり、週末にかけて崩れています。

金利も1.59%を天井に下落気味で引けています。

普通逆なんですが、最近の金利と株価は少し遅れて反応していることが多い気がします。

MACDは緩やかな上昇傾向、週末にかけて緩やかな下落傾向のまま引けています。

RSIは27日まで上昇傾向、それ以降は下落して引けています。

ストキャスティクスも26日まで上昇傾向、それ以降は下落して引けています。

株価のMACDは比較的強いんですが、RSIとストキャスティクスが弱いので来週は弱含みになりそうです。

10年国債利回りは横ばいからやや上昇傾向で想定しておこうと思います。

3月24日週のドルインデックスの動き

ドルインデックスは週初104.14、週末104.01でした。

最も高かったのが3月27日6時台の104.68、最も低かったのが3月24日19時台の103.84です。

先週は株価は堅調と見ていたので、ドルインデックスは横ばいからやや上昇を想定していました。

週中までは想定どおりの動きでしたが、週末の株価が崩れた影響でドルインデックスも下落して104.01で引けています。

MACDは上昇傾向、RSIとストキャスティクスは26日までは上昇傾向、それ以降は下落して引けています。

株価は弱そうなので、ドルインデックスも横ばいからやや下落傾向を想定しておこうと思います。

VIXは株価の上昇に伴って20以下で落ち着いていましたが、週末の下落で再度20以上まで上昇して引けています。

週初19.13、週末21.66です。

3月26日の22時台に付けた16.97が最も低く、3月29日の2時台に付けた22.18が最も高い水準です。

NYダウ平均株価は週初42,180ドル、週末41,583ドル、先週末比マイナス401ドル、0.96%の下落でした。

先週、株価の戻りは弱そうだけど戻りを試す展開になると想定していましたが、早くも水曜日には失速して、金曜日の暴落で一気に下がって引けています。

下落トレンドは終わっていないと見ていましたが、私の想定より更に弱いです。

底を打ってもう少し戻すと見ていたんですが、殆ど戻さずにまた下がり始めてしまいました。

MACDは27日までは上昇傾向、それ以降は少し垂れてそのまま引けています。

RSIとストキャスティクスは共に下落傾向です。

チャートを見る限りは弱そうです。

3月13日につけた40,661ドルで踏ん張ってくれるか確認する相場になりそうです。

耐えられなければ40,000ドルが節目になるでしょう。

見る限り下目線の相場は続きそうです。

2025年3月31日週のドル円取引について

3月31日週の10年物国債金利は横ばいからやや上昇傾向、ドルインデックスはやや下落傾向で推移する前提で考えていきます。

そこを踏まえてドル円の取引方針を考えていきます。

ドル円を動かしそうな経済指標は、4月1日の8時50分に日銀短観と日本の完全失業率、22時45分に製造業PMI、23時にJOLTS求人件数とISM製造業景気指数、4月2日の21時15分にADP雇用者数、23時に耐久財受注、4月3日の21時30分に貿易収支、23時にISM非製造業景気指数、4月4日の21時30分に非農業部門雇用者数と失業率の発表があります。

来週は1日の日銀短観と4日の雇用統計の発表が特に重要です。

MACDは引き続き上昇傾向ですが、週末にかけて横ばい気味の推移で引けています。

RSIとストキャスティクスは上下の動きを繰り返し、27日以降は下落傾向のまま引けています。

3月24日週は149円後半から151円のレンジ相場を形成していましたが、週末にかけてレンジの底値付近で引けています。

24日週の推移のままでいけば151円に向けて戻していきそうですが、31日週の株価やドル円のチャートからはまだ下がりそうに見えます。

ただ、週初に戻す可能性もあるので週初は様子見して、想定どおり下がるようならそのまま売りでついていこうと思います。

そのまま円高方向に進むなら3月20日に付けた148.3円が一旦の節目になるでしょう。

逆に戻してくるようなら買いでついていこうと思います。

私の意見を記載したものですので、実際の投資は自己責任で行ってください。

コメント