取引は好調だが、焼け石に水

先週は円安を警戒しつつも、基本売り方針でした。

特に注目していたのが134.5円で、3月13日週は134.5円で売りの取引を2度ほど行いました。

1度目が月曜日の朝で通勤中に1度売りを入れ、家に帰ってきてから決済しています。(青丸部分)

2度目が15日の小売売上高の発表前に134.5円を割り込むタイミングで取引しています。

小売売上高の発表前に決済というチキンっぷりです。(橙丸部分)

チキンとは言え300pipsくらいは取れました。

ただ今の取引ロットだと焼け石に水ですね。

株価の下げによるマイナスをカバーできるほどではありません。

3月13日週の株価の動きについて振り返りと、3月20日週の日米相場予想

日経平均株価の動きについて

3月13日週の日経平均株価は始値27,886円、終値は27,333円のマイナス552円で取引を終えています。1.98%の大幅減です。

先週は弱い動きを予想していました。

また予想レンジについても26,500円から28,500円と下に広めのレンジを想定していました。

結果、3月13日週の取引は、高値が週初の始値でもある27,886円、安値が3月16日の9時台の26,632円でした。

金曜にシリコンバレー銀行の破綻のニュースがあったので、週初に大きく下がって、その後は戻す動きになるかなと思っていたんですが、下がったまま全く戻ってきませんでしたね。レンジ内の動きに収まりましたがを27,000円割れる展開でした。

ただキッチリ青の平行チャネルの下限で反発したので、現状青の平行チャネルは機能しています。

3月20日週の日本で注目している経済指標は、3月24日に消費者物価指数の発表があります。

日本の消費者物価指数の結果では株価や金利は左程動きませんが、単純に生活感に直結するので気になっています。

前回より減少して3%台前半になるというのが市場予測ですが、どうでしょうね。

あまり生活費が下がった感じがしませんが、上がったような感じもしません。

無意識に出費を抑えてしまっている所もあるでしょうが、支出は毎月ほぼ変動なしです。

インジケーターはMACDはデッドクロスを伴う下落傾向、RSI、ストキャスティクスに関しても下落傾向です。週足も下落傾向入りしているので、インジケーターを見る限り3月20日週も弱そうです。

3月20週は25,800円から27,800円のレンジを見ておこうと思います。

NYダウ平均株価の動きについて

3月13日週のNYダウ平均株価は始値始値31,624ドル、終値31,861ドルのプラス237ドル、プラス0.75%の上昇で取引を終えています。

先週の終値が31,909ドルだったので、週初の窓開けから285ドル下がった状態から取引がスタートした関係上、先週終値ベースで考えると48ドルのマイナスです。

先週はNYダウも弱いだろうと想定していました。

想定レンジは30,800ドルから33,000ドルを見ていましたが、結果は16日に31,429ドルをボトムにトップは32,306ドルだったので、思った程下がらなかったという印象です。

31,000ドルは1度割れると思っていましたが、32,000ドルが思ったより強かったです。

3月13日週に注目していた経済指標は、3月14日の消費者物価指数(前月比予想0.3%、結果0.4%、前年比予想6.0%、結果6.0%)、15日の小売売上高(前月比予想0.2%、結果-0.4%)、17日の設備稼働率(予想78.5%、結果78%)、ミシガン大学消費者信頼感指数(予想68、結果63.4)と言う結果になりました。

また、16日に発表されたユーロ圏のECR政策金利は予想3.5%、結果3.5%で市場予想どおりという結果に終わりました。

大体市場予想どおりの結果でしたが、ミシガン大学消費者信頼感指数が市場予想より弱かったので、金曜日の取引は大きく下げています。

3月20日週の経済指標は、21日の中古住宅販売件数、23日のFRBの政策金利、経常収支、24日にPMIの発表があります。

また、22日にイギリスの消費者物価指数、23日にイギリスの政策金利の発表があります。

重要なのは23日の政策金利ですね。今の状況でも利上げがあるかが重要なポイントになりそうです。

相場を見る限り3月の利上げは止めそうですが、株価もまだ30,000ドルを維持しているので構わず上げてくるかもしれません。

インジケーターはMACDは下落傾向、RSI、ストキャスティクスは強弱織り交ぜつつ上昇傾向です。

MACDを見る限りはまだ弱そうです。週足で見てもまだ反発の兆候が見えないのでシリコンバレー銀行破綻のゴタゴタが収まってこないと暫くは死んだ犬状態でしょうね。

個人的にはリーマンショックのような状態にはならないのではとちょっと楽観的に考えています。

かと言って積極的に買うという状況でもありません。

まったく買わないのもチャンスを逃してしまうので、底を探りつつ恐る恐る買う感じになるでしょうね。

3月20日週は30,800ドルから32,800ドルのレンジを見ておくことにします。

ドル円(USD/JPY)の2023年3月20日週の取引方針について

アメリカ10年国債利回りは週初3.71%、週末は3.43%でした。

最も高かったのが13日10時台の3.75%、最も低かったのが16日23時台の3.36%です。

ミシガン大学消費者信頼感指数の発表後に利率が最も下がりました。

週を通じて見ると、4%が遥かに遠くなってしまいましたね。

3.5%を挟んで一進一退といった感じで3月13日週の取引を終えています。

シリコンバレー銀行の破綻で、利上げ停止の思惑が急に強くなってきました。

連鎖的に銀行が破綻すれば経済に与えるダメージが大きいので当然ですが、23日の政策金利の決定時に急ブレーキがかかりそうな雰囲気になってきました。

ドルインデックスは週初104.63、週末103.86でした。

10年国債利回りと同様、こちらも節目の104.73を大きく割り込む推移でした。

3月15日の21時台から16日の深夜にかけて104.73を回復する場面もありましたが、長くは続かず終わってみれば104割れで週の取引を終えています。

節目となる10年国債利回り4%と、ドルインデックス104.73はかなり遠くに行ってしまいました。

3月6日週はドルインデックスはまだ節目付近での推移だったのですが、3月13日週で104.73からも大分離れてきてしまいました。

この動きが続くようだと3月20日週も円高方向に動きそうです。

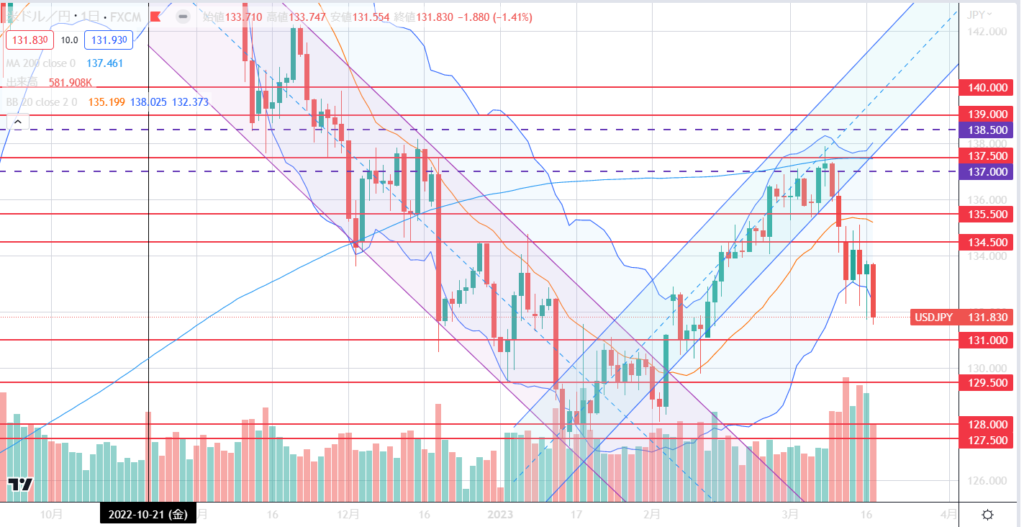

肝心のドル円の取引方針ですが、3月13日週の取引で完全に青の平行チャネルから離れてきてしまいました。

チャートだけ見ると、次の節目は131円で止まるかどうかという感じになってきます。

インジケーターはMACD、RSI、ストキャスティクス共に下落傾向です。

インジケーターも相場的にも完全に売りなので、3月20日週は売り方針としたいと思います。

131円までは売り、131円で止まって割り込むようなら129.5円までは売り方針にしようと思います。

131円で反発するようなら買いを入れますが、23日は取引せずに様子見でしょうかね。

私の意見を記載したものですので、実際の投資は自己責任で行ってください。

コメント